住宅ローン減税を受けるには?借入限度額による違いを解説(2025年入居分)―新築住宅の取得編―

2022年度税制改正により住宅ローン減税の適用期限が4年間延長され、その内容が変更され、2022年入居からこの変更後のルールが適用されることとなります(※1)。その後、2024年度税制改正・2025年度税制改正により、2024年・2025年入居の場合の一部制度が改正されることが発表されています。変更後の制度の概要については、「住宅ローン減税の行方~2025年度税制改正大綱の公表~」にてご紹介していますが、今回は、新築住宅の取得の場合において、住宅ローン減税の適用における「借入限度額(住宅ローン減税の控除額を算出する際の借入残高の上限額)」にどのような違いがあるのか、また具体的な手続・書類はどんなものかを解説します。住宅取得の翌年3月15日までに行う所得税の確定申告の前に確認しておきましょう。(2年目からは年末調整で手続を済ませることができますが、入居後の初回の所得税の確定申告は必ず必要です。)

なお、「住宅ローン減税」を受けるための条件や事前の準備等については「新築住宅・中古住宅の取得で「住宅ローン減税」を受けるには?(2025年入居分)―条件&事前準備編―」にて詳細にご案内していますので、併せてご覧ください。

(※1)2020年10月1日から2021年9月30日までに請負契約が締結された注文住宅の新築、または2020年12月1日から2021年11月30日までに売買契約が締結された新築分譲住宅の取得については、2022年中の入居であれば2022年度税制改正前の旧制度が適用されます。

1.住宅ローン減税でいくら控除されるか(2022年~2025年入居・新築住宅)

住宅ローン減税は、住宅ローンの年末残高(所定の借入限度額を上限)に控除率0.7%を乗じた額について、所得税(住民税)から税額控除される仕組みです。以下により算出した額を上限として、控除期間13年間(一部例外あり。後述。)にわたって毎年税額控除されます。

税額控除額=年末時点の借入残高(借入限度額を上限)×控除率0.7%

ここで借入限度額(住宅ローン減税の控除額を算出する際の借入残高の上限額)にどのような違いがあるのか、確認しましょう。下表のとおり定められています。「その他の住宅」以外の各区分に該当すれば、借入限度額が引き上げられて設定されており、住宅ローンの年末残高が高い場合はより有利に税額控除を受けられることになっています。

| 借入限度額 | 2022年~2023年入居 | 2024年~2025年入居 |

| 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 |

| 5,000万円 (子育て等世帯(※2)) |

||

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 |

| 4,500万円 (子育て等世帯(※2)) |

||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 |

| 4,000万円 (子育て等世帯(※2)) |

||

| その他の住宅 | 3,000万円 | - |

なお、2024年~2025年入居の場合、「子育て等世帯(「19歳未満の子を有する世帯」(子育て世帯)または「夫婦のいずれかが40歳未満の世帯」(若者夫婦世帯))」(※2)かどうかにより、借入限度額が異なります。子育て等世帯は借入限度額が引上げられます。

(※2)ここにいう「子育て等世帯」は、①年齢19歳未満の扶養親族を有する者(子育て世帯)、②年齢40歳未満であって配偶者を有する者、または年齢40歳以上であって年齢40歳未満の配偶者を有する者(若者夫婦世帯)をいいます。なお、①または②に該当するか否かについては、入居年の12月31日時点(扶養親族または配偶者が、年の中途において亡くなられた場合にはその死亡の時)の現況により判定することとされています。もともと、2024年~2025年入居の場合、2022年~2023年入居の場合に比して借入限度額が引下げられることとなっていましたが、2024年度税制改正・2025年度税制改正により、「子育て等世帯」を対象として借入限度額が維持されるよう改正されます。

以下、それぞれ確認していきましょう。

2.長期優良住宅・低炭素住宅

取得した住宅が「認定長期優良住宅」または「認定低炭素住宅」である場合、都道府県または市区町村等の「認定通知書」(長期優良住宅建築等計画の認定通知書または低炭素建築物新築等計画の認定通知書)が交付されています。この交付を受けていれば、住宅取得の翌年3月15日までに行う所得税の確定申告において、「認定通知書」の写しと市区町村の「住宅用家屋証明書」(の写し)(※3)を提出することで、上記1の表における「長期優良住宅・低炭素住宅」の行の借入限度額が適用されます。

(※3)住宅用家屋証明書(の写し)は、認定長期優良住宅に該当する旨または認定低炭素住宅に該当する旨などの記載があるものです。これに代えて、建築士等が発行した認定長期優良住宅建築証明書または認定低炭素住宅建築証明書の提出も可能です。

3.ZEH水準省エネ住宅・省エネ基準適合住宅

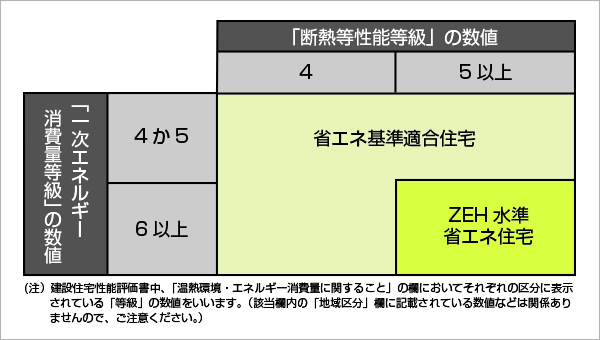

ZEH(ゼッチ)水準省エネ住宅・省エネ基準適合住宅の区分は、いずれも上記2のような認定を受けていない住宅のうち、住宅の省エネ性能の基準(日本住宅性能表示基準)に照らした水準に応じて、「その他の住宅」よりも借入限度額が高く設定されているものです。省エネ基準適合住宅は現行の省エネ性能を満たす水準であるのに対し、ZEH水準省エネ住宅は断熱性能・エネルギー消費量のいずれもがより高い水準にあるとされる住宅の区分です。具体的には、「断熱等性能等級5以上かつ一次エネルギー消費量等級6以上」の性能を有する住宅は「ZEH水準省エネ住宅」の区分を適用し、「断熱等性能等級4以上かつ一次エネルギー消費量等級4以上」の性能を有する住宅は「省エネ基準適合住宅」の区分を適用します。

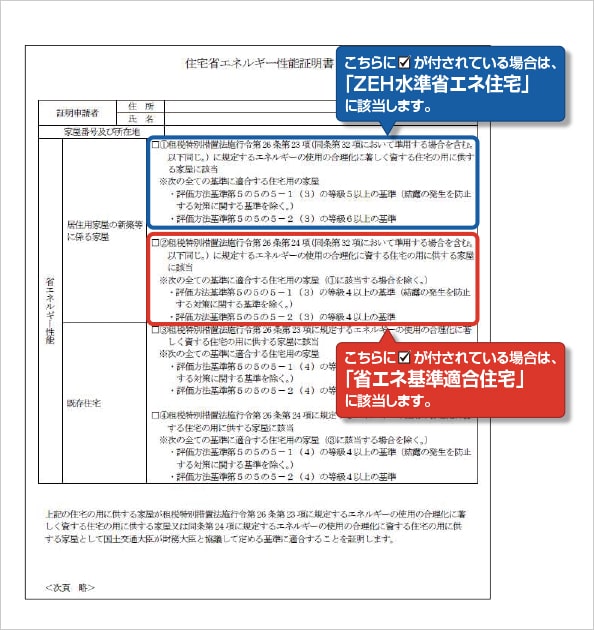

住宅取得の翌年3月15日までに行う所得税の確定申告において、これらへの該当を示すものとして①「住宅省エネルギー性能証明書」または②各基準への適合を証する「建設住宅性能評価書」の写しのいずれかを提出することで、上記1の表における「ZEH水準省エネ住宅」または「省エネ基準適合住宅」の行の借入限度額が適用されます。

具体的にどんな書類なのかを見てみましょう。

①住宅省エネルギー性能証明書

住宅ローン減税の借入限度額の区分としての「ZEH水準省エネ住宅」または「省エネ基準適合住宅」のいずれかへの該当を証明する、専用の証明書です。証明書の様式に「家屋番号及び所在地」という欄があり、ここに記載される「家屋番号(法務局が登記される建物に付す番号)」は建物の登記がなされなければ付されないため、新築住宅では表題登記完了後でなければ発行されません。この証明書は、建築士事務所等が発行します。

②各基準への適合を証する「建設住宅性能評価書」の写し

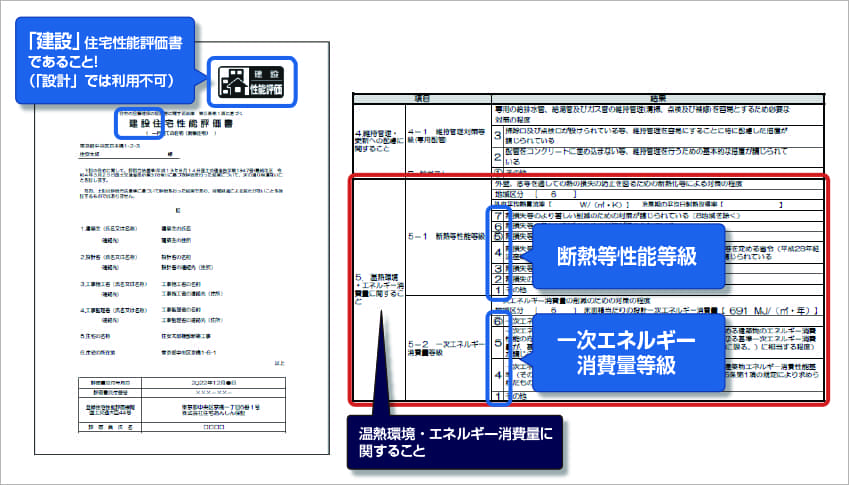

まず表紙を見て、「建設住宅性能評価書」との記載があることを確認しましょう(設計住宅性能評価書では利用不可です)。その上で、建設住宅性能評価書の中の「温熱環境・エネルギー消費量に関すること」の欄を確認しましょう。「断熱等性能等級」と「一次エネルギー消費量等級」の欄があり、それぞれ等級の値が選択・表示されています。その値を、下表に当てはめて確認し、「ZEH水準省エネ住宅」と「省エネ基準適合住宅」のいずれに該当するかを確認しましょう。(①と異なり等級の数値を確認しなければなりませんのでご注意ください。)

なお、建設住宅性能評価書であっても、「断熱等性能等級」と「一次エネルギー消費量等級」の双方の評価が示されているもののみがこの場合の住宅ローン減税適用の手続に利用できます。そのため、例えば一次エネルギー消費量等級欄の記載が無い場合は、建設住宅性能評価書であってもこの場合の手続には利用できず、別途①の「住宅省エネルギー性能証明書」が必要となります。

なお、省エネ基準への適合を示す制度・書類はさまざま(BELS・フラット35適合証明書など)ありますが、住宅ローン減税においてZEH水準省エネ住宅または省エネ基準適合住宅の借入限度額区分としての適用を行うには、以上の①・②のいずれかの書類しか認められていませんのでご注意ください。

4.その他の住宅

上記の「長期優良住宅・低炭素住宅」「ZEH水準省エネ住宅」「省エネ基準適合住宅」のいずれにも該当しない(いずれかの該当を示す書類を提出できない)場合は、「その他の住宅」の区分が適用され、借入限度額は3,000万円(2022年~2023年入居の場合)が適用されます。

なお、2024年~2025年に入居するときで「その他の住宅」に該当する場合は、「2023年12月31日までに新築の建築確認を受けた住宅」または「登記簿上の建築日付が2024年6月30日以前の住宅」であれば(※4)、借入限度額2,000万円が適用されます。この場合、住宅ローン減税の適用を受けられる控除期間は10年間となります(13年間ではありませんのでご注意ください。)。

そして、最も注意すべきは、2024年以降に新築の建築確認を受ける住宅で、「その他の住宅」に該当する場合は、住宅ローン減税の適用を受けることができません。そのため、2024年~2025年に入居する新築住宅の取得にあたっては、対象住宅が「省エネ基準適合住宅」「ZEH水準省エネ住宅」「長期優良住宅・低炭素住宅」のいずれかであるかを確認することが重要です。すなわち、2024年~2025年に入居する新築住宅の取得においては、長期優良住宅等の認定を得るか、上記3で触れた「住宅省エネルギー性能証明書」等の証明がなされるものでなければ、住宅ローン減税の適用を受けることができないこととなりますので、必ず確認しましょう。

(※4)2024年~2025年に入居し、「その他の住宅」として住宅ローン減税の適用を受ける場合は、「確認済証または検査済証の写し(2023年12月31日以前に新築の建築確認を受けたことを証するもの)」か「登記事項証明書(2024年6月30日以前に建築されたことを証するもの)」のいずれかの提出が必要となります。

2022年度税制改正後の住宅ローン減税の「借入限度額」の違いと具体的な手続・書類を解説しました。住宅取得の翌年3月15日までに行う所得税の確定申告の前に書類等をぜひ確認しておきましょう。

また、2024年以降の入居を前提に、新築住宅の購入・建築を検討の場合は、住宅ローン減税の適用を受けるには所定の省エネ基準に適合するものでなければならないことにご留意ください。

新築住宅を供給する事業者は、住宅ローン減税の適用にあたって必要となる書類をご確認いただくとともに、省エネ化推進の動向を見据えた取組みをご検討いただきたいと思います。住宅取得者に対して、取得対象住宅が省エネ基準に適合している旨を説明するだけにとどまらず、その水準を客観的に可視化して説明し、さらに住宅ローン減税の経済的メリットをより高く受けられるようにすることが重要です。そのためにも、「BELS」や「住宅性能評価」の利用により、第三者である住宅性能評価機関の評価を踏まえて住宅取得者に説明することが、その納得度を高め、経済的メリットを訴求するのに有効であろうといえます。

BELS評価はこちら

住宅性能評価はこちら

国土交通省の公表資料はこちら

関連記事を読む

- 新築住宅・中古住宅の取得で「住宅ローン減税」を受けるには?(2025年入居分)―条件&事前準備編―

- 住宅ローン減税を受けるには?借入限度額と控除期間による違いを解説(2025年入居分)―中古住宅の取得編―

- 住宅ローン減税の行方~2025年度税制改正大綱の公表~